# 保利发展年内募资总额超400亿元,销售端仍承压 简介

10月21日,保利发展(SH600048,股价10.96元,市值1312亿元)在上海清算所披露了2024年度第六期中期票据发行文件。

根据募集说明书,此次债券注册金额为50亿元,首期发行金额为5亿元,发行期限为3年,无担保,发行日为2024年10月23日至24日,于10月26日上市流通。首期募集资金将用于石家庄锦上项目和合肥珺悦项目的开发建设,拟使用金额分别为3亿元和2亿元。

据《每日经济新闻》记者(以下简称每经记者或记者)不完全统计,保利发展今年以来的募集资金总额已超400亿元。与此同时,今年以来保利发展共新增28个项目,拿地总金额约413亿元,而去年上半年保利发展的拿地额就达709亿元。此外,今年前9月,保利发展签约面积和金额分别下降29.66%和27.89%,销售端仍然承压。

年内募资总额超400亿元,销售端依然承压

记者注意到,今年以来保利发展发债明显提速。此前的10月8日,保利发展95亿元可转换公司债券申请获得上交所受理,募集资金将用于北京、上海、佛山等城市的15个房地产开发项目及补充流动资金。

值得一提的是,保利发展在发债方式上也有意优化,比如上述提到的95亿元可转债,既起到了融资作用,同时对债务的压力影响相对较小。

据海通证券数据,截至今年上半年,保利发展新增负债938亿元,其中直接融资199亿元,占新增融资的21%;新增融资平均成本较2023 年下降21BP至2.93%。

据记者不完全统计,截至今年8月20日,保利发展募集的资金规模约为394亿元。若加上此次发行的5亿元中期票据,以及9月10日发行的“24保利06”和“24保利07”债券所募集的20亿元,保利发展今年以来的募集资金总额已超400亿元。

保利发展加速发债背后,与其自身的资金需求有较大关联度。记者注意到,今年9月前,保利发展的销售压力并未得到有效缓解,直到国庆黄金周销售才出现明显回暖。

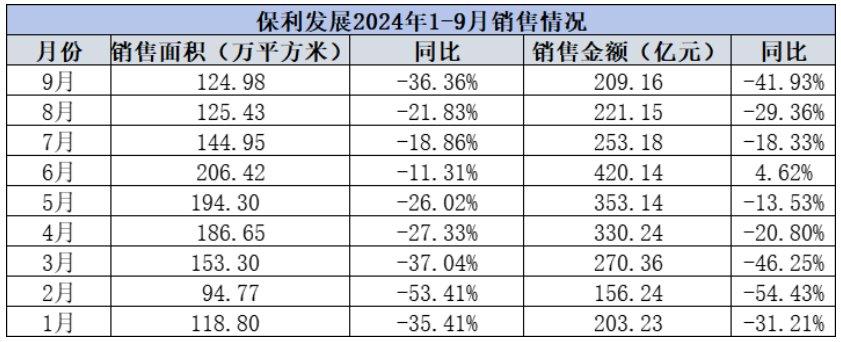

10月9日,保利发展发布的9月销售情况简报显示,9月实现签约面积124.98万平方米,同比减少36.36%;签约金额209.16亿元,同比减少41.93%。今年1—9月,保利发展签约面积和金额分别下降29.66%和27.89%。

从单月销售情况来看,今年6月至9月,除6月份销售面积超过200万平方米外,7月至9月每月的销售面积介于120万至150万平方米之间。也就是说,保利发展在6月冲刺中期销售业绩之后,签约面积及金额均处于下降趋势。

进入10月,在国庆前系列利好政策刺激下,国庆黄金周期间多家头部房企销售量大增。据10月8日保利发展发布的宣传海报,其在国庆假期的全国成交金额约260亿元,较去年同期提升40%。

下半年加大拿地力度,仍面临减债压力

每经记者梳理保利发展今年以来的拿地情况发现,保利发展在今年上半年一度减少拿地,下半年以来的拿地力度有所增强。

具体来看,上半年保利发展新拓展项目12个,数量远低于去年同期的41个,而拿地总金额则由去年同期的709亿元降至126亿元。

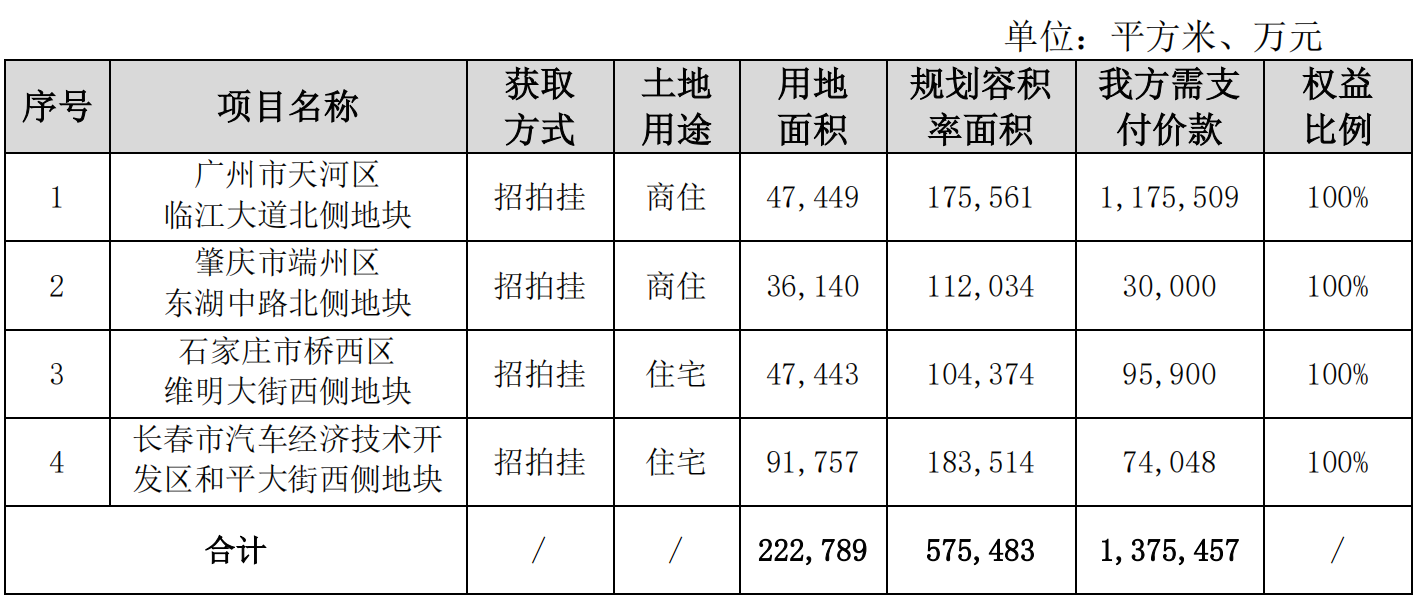

进入下半年,保利发展拿地力度明显加大。具体来看,7月10日保利发展公告新增4个项目,投资额35.1亿元;8月8日公告新增7个项目,投资额110亿元;9月10日公示新增1个项目,投资额4.29亿元;10月10日公告新增4个项目,投资额137.6亿元。综上,保利发展下半年以来共新增16个项目,拿地总金额为286.99亿元。

其中,市场关注度较高的当属广州南方面粉厂地块。9月29日,经过5小时、148轮竞价,保利发展击败越秀地产和中海地产,以总价117.55亿元、溢价率33.35%将该地块收入囊中,成交楼面价66957元/平方米,刷新了广州天河区楼面价新高,同时也是广州土拍楼面价第二高的地块。

浙商证券在研报中提到,考虑到保利发展基本面扎实+占据龙头地位+估值提升空间仍存,再结合行业政策利好持续落地+市场回暖势头良好,预计保利发展仍具二阶段增长潜力。

短期来看,募集资金入场能够改善项目运作及日常经营。长远来看,保利发展仍然面临减债压力。对比去年上半年扣除预收款的资产负债率及有息负债情况,今年保利发展的相关数据有所上升。

据保利发展半年报数据,截至今年6月末,保利发展有息负债总额3735亿元,扣除预收款的资产负债率为65.67%,净负债率为66.18%,融资综合成本为3.31%。而去年上半,保利发展的有息负债总额为3564亿元,扣除预收款的资产负债率为65.31%,净负债率为63.06%,融资综合成本为3.73%。

评论列表 (0)