#中国将收海外富人税 全球征税趋势引发热议简介

近期,关于中国将征收“海外富人税”的传闻引起了国内外广泛关注。实际上,我国对全球征税一直有政策依据,但执行力度有限。对于在中国境内无住所的个人,自2019年起设有6年的“豁免期”,当前距离首次到期时间逐渐接近。

从现有文件来看,针对境外所得征收个人所得税尚无具体细则。一些传闻如“中国要对全球范围内具有中国国籍的高净值人群征收税”、“1000万美元是门槛”、“海外上市公司股东被波及”等信息尚无权威依据。北京大成律师事务所高级合伙人肖飒表示,相比国际上大部分发达国家已有较为完备的相关制度,我国在境外个人所得税征收方面的法律规定相对滞后。2020年出台的相关规定为具体执行做好了制度准备,但在过去实际落实方面并不严格,主要考虑可能是经济发展以及防止资本外流等因素。

不少税法人士认为,一国对应税居民境外所得征税是大势所趋,中国跟进国际做法或只是时间问题。未来若我国也严格按照相关政策法律进行征税,还需考虑可能面临的部分应税居民通过转换国籍、资产转移等方式避税的问题。

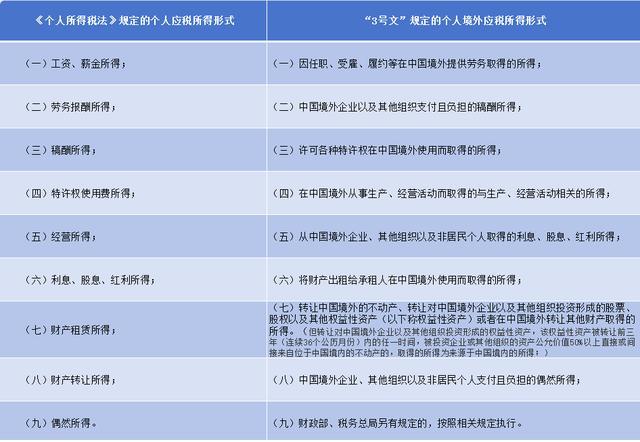

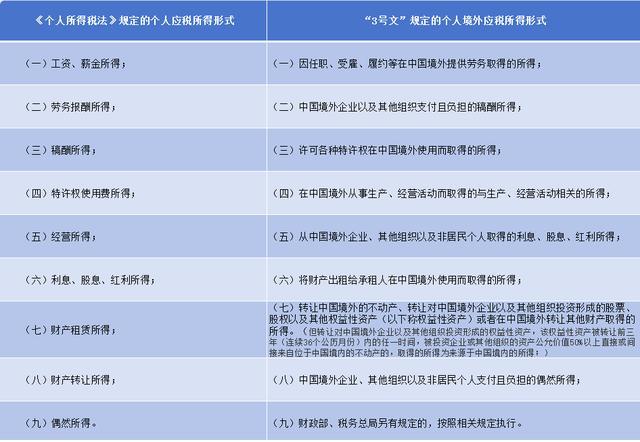

国家税务总局办公厅在今年3月的一则个税汇算服务与风险提示案例中强调,境外所得要申报,切勿隐瞒存侥幸。根据2018年修订的《个人所得税法》,我国个人所得税的纳税人包括居民个人和非居民个人。居民个人指在中国境内有住所,或者无住所而一个纳税年度内在中国境内居住累计满一百八十三天的个人;非居民个人指在中国境内无住所又不居住,或者无住所而一个纳税年度内在中国境内居住累计不满一百八十三天的个人。居民个人从中国境内和境外取得的所得,均需依法缴纳个人所得税。

这也意味着,我国的居民个人无论从境外还是境内取得应税所得,或是居民个人从境内取得应税所得并通过其他途径“转移”至境外,理论上都在个人所得税征收范围内。居民个人从中国境外取得所得的,应当在取得所得的次年三月一日至六月三十日内申报纳税。

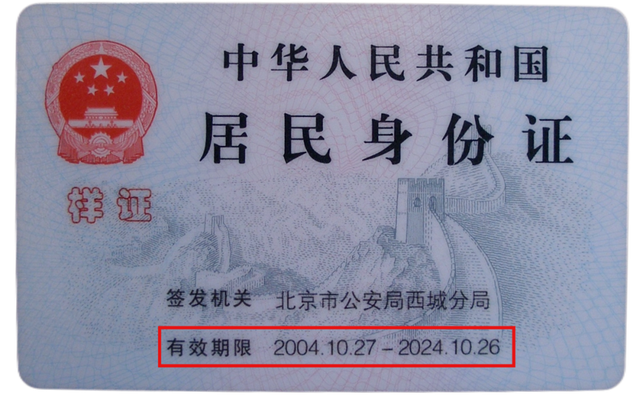

同年修订的《中华人民共和国个人所得税法实施条例》对在中国境内无住所的个人境外所得征税给出了部分“豁免权”。在中国境内无住所的个人,在中国境内居住累计满183天的年度连续不满六年的,经向主管税务机关备案,其来源于中国境外且由境外单位或者个人支付的所得,免予缴纳个人所得税;在中国境内居住累计满183天的任一年度中有一次离境超过30天的,其在中国境内居住累计满183天的年度的连续年限重新起算。

到了2019年3月和2020年1月17日,财政部、税务总局先后联合发布了相关公告,进一步明确了标准并对征税范围、征税对象、报税方法等进行了详细规定。税务机关通报的一个案例显示,某企业外派员工小何未如实申报境外收入,最终被责令补缴税款及滞纳金,并受到批评教育。

肖飒表示,早在2020年相关话题就曾引起过一轮关注。此次再现传言的原因还不清楚,但该政策如果严格执行将很大程度影响到我国在海外有资产的高净值人群。事实上,3号文中关于境外所得概念、应纳税额、抵免税额及限额计算方法、免税或减税范围、申报对象等已较为详细,但近期传言中的“1000万美元以上起征税”、“20%税率”等没有明确规定。

根据《判定标准》,在中国境内无住所的个人居住时间的判定标准,6年周期及周期内的居住连续性是一个重要因素。这意味着,自2019年及之后算起,若无住所个人连续6年在中国境内每年累计居住天数都满183天而且没有任何一年单次离境超过30天,则从第7年开始将要为境外所得纳税;如果6年中有任何1年上述条件中断,则第7年继续免缴个人境外所得税。

尽管3号文明确适用于2019年度及以后年度税收处理事宜,但我国对于境外个人所得税的征收政策在过去落实不严格。一方面是因为前述“豁免”条款,另一方面也是考虑到经济发展以及防止资本外流。目前,承诺实施CRS的国家和地区已达到142个,确定交换信息到中国大陆的辖区则已经达到105个。基于CRS标准,居民个人境外机构账户、个人境外资产信息和个人基本信息等均会被交换给中国税务监管机关。

在美国,虽然没有加入上述国际标准,但也早在2010年就制订了《雇佣法》,并规定了《海外账户纳税法案》(FATCA),实施了专门针对美国应税居民的海外金融资产财务信息收集制度,世界上大部分的金融机构都已按照这个法案的要求向美国政府提供美国人的境外金融账户信息。

在不少税法人士看来,基于税收理论和国际趋势,中国对居民个人境外所得征税是大势所趋。肖飒也表示,中国现在只是走在发达国家后面,但随着相关法律法规的完善和社会经济的发展,未来真正落实该项税收制度只是时间问题。

在税收抵免方面,《个人所得税法》第七条明确了境外所得的税收抵免条款,即居民个人从中国境外取得的所得,可以从其应纳税额中抵免已在境外缴纳的个人所得税税额,但抵免额不得超过该纳税人境外所得依照本法规定计算的应纳税额。3号文也对抵免条款进行了细化,并给出了具体的抵免限额计算公式。肖飒指出,目前征税难度较大,符合法律规定的税收居民(高净值人群)有可能通过转换国籍、将资产迁入CRS覆盖范围外等方式规避纳税。但她也强调,居民仍有合法的避税方式可选,建议大家认清趋势、学习知识、依法纳税。

评论列表 (0)