#买断式逆回购“新”意何在 补充中短期流动性投放简介

央行宣布从即日起启用公开市场买断式逆回购操作工具,主要针对公开市场业务一级交易商,原则上每月进行一次操作,期限不超过一年。此操作采用固定数量、利率招标和多重价位中标的方式,回购标的包括国债、地方政府债券、金融债券以及公司信用类债券等。

与传统的质押式回购相比,买断式逆回购的核心区别在于抵押债券的所有权是否转移。在质押式回购期间,抵押债券的所有权仍属于正回购方;而在买断式回购中,所有权则归属于逆回购方。这意味着央行可以在回购期间自由支配这些抵押债券,例如售出或用于其他质押操作,到期后再从市场收回流动性。此外,固定数量和多重价位中标的方式能更实时反映市场资金供需情况,使货币政策调节更加精准。

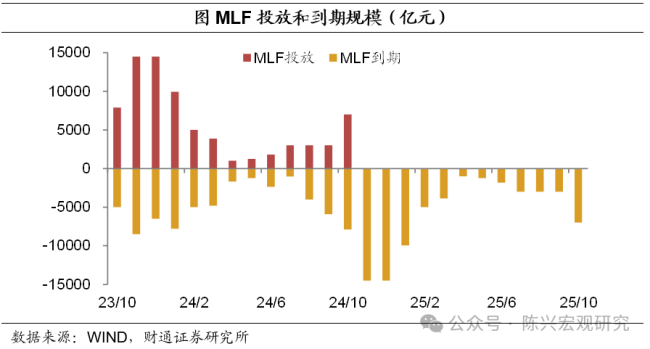

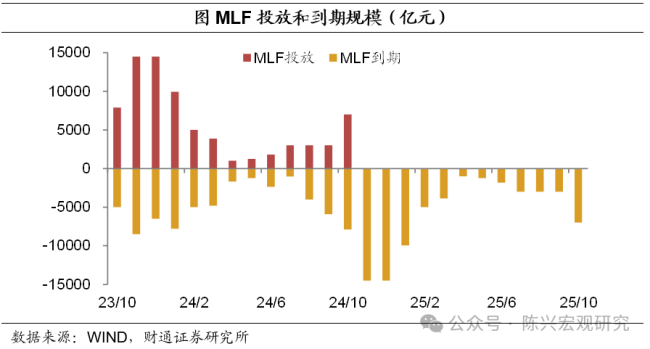

对比中期借贷便利(MLF),买断式逆回购同样每月开展一次,且合格担保品基本一致。但买断式逆回购的期限更短,可能有1个月、3个月、6个月等不同期限,主要用于补充中短期流动性的投放工具。同时,与质押式逆回购类似,MLF参与机构提供的质押品会减少可交易债券的规模,而央行在买断式逆回购期间仍可灵活调节债市供求关系。

早在2004年,我国就已推出买断式回购工具,并制定了相关管理规定,但金融机构一直以质押式回购为主。今年,央行再次创新货币政策工具,通过临时正逆回购、国债买卖和互换便利等方式丰富调控手段。短期内,年末MLF到期规模较高,叠加特殊再融资债和特别国债集中发行,流动性压力预计增大,买断式逆回购操作能够有效对冲这种压力。长期来看,央行持有更多高流动性无风险资产,通过该工具与二级市场买卖国债,可以更有效地管理市场预期并维持债市稳定运行。

通过买断式逆回购操作工具,央行能够更灵活地向市场注入短期流动性,特别是在季末或假期等资金偏紧的时期。不过,由于买断式逆回购操作频率不高,具体操作规模仍有待观察,短期内对债市的影响可能不明显。央行近日启用买断式逆回购操作工具,以每月一次的频率向公开市场一级交易商注入流动性。与质押式回购不同,买断式逆回购期间抵押债券的所有权转移至央行,使其能灵活支配这些债券,更精准地调控货币政策。此工具主要用于补充中短期流动性,可对冲年底流动性压力,帮助稳定债市。尽管买断式逆回购操作频率不高,长期来看,央行通过持有高流动性无风险资产,有望有效管理市场预期。

评论列表 (0)